保険業界のAI活用事例15選完全解説!導入メリット・デメリット、リスクも解説【2025年最新版】

最終更新日:2025年04月05日

保険業界は、保険金請求の評価などの内部業務から、営業、コールセンターなどの対外業務まで幅広い業務に対応しなければなりません。また、業務の機密性・個別性が高く、業務の属人化が進みやすいので、DX(デジタルトランスフォーメーション)が遅れている業界です。しかし、法規制の撤廃による自由化、顧客のデジタルシフトへの対応でAIを活用することで業務効率に成功している事例が続々と出てきました。

AI Marketでは

AI開発に強いプロ厳選のAI開発会社の記事では、AI MarketがオススメするAI開発会社も紹介していますのでAI開発をご検討中の方はぜひご参考ください。

目次

保険業界の今後とAIの活用

現在、保険会社が行っている業務を、最新のテクノロジーを活用して、業務の効率化や今までの概念にはなかった商品やサービスを生み出そうとする動きが広まっています。これらを「インシュアテック」と呼びます。AI(人工知能)を活用したサービスも続々と開発されています。

保険業界を取り巻く環境は大きく変わってきています。日本は世界的にもトップクラスの加入率で、堅調な推移を見せましたが、少子高齢化やライフスタイルの多様化により、保険に対する意識が変化しています。

団塊世代がすべて75歳以上の後期高齢者となる2025年、団塊世代の子供の世代の団塊ジュニアが60歳以上となる2035年は新規契約の減少や、保険金の請求の増加などが相次ぐと懸念されています。

今後、AIが普及するにつれてさまざまな仕事がなくなり代替されるのではないかと言われています。保険会社の業務は多岐にわたるので、すべてがなくなることはないものの、ますますAIによって補助される割合は大きくなるでしょう。

保険業界を含む、証券や銀行などの金融業界のAI導入の動きについてはこちらの記事で分かりやすく解説しています。

保険業界におけるAIの活用方法やメリット

保険業界でAIを活用することによって、どのようなメリットが得られるかを見ていきましょう。

保険金査定の迅速化、適正化

保険金の査定は従来かなり時間のかかる事例が多かったため、支払いまでの時間もかかりました。これらはAIの活用によって、大幅に査定の時間短縮が可能です。

効率化をはかることによって、担当社員を事故の示談交渉などのより複雑な事案業務に集中させることができるでしょう。

関連記事:「なぜAIによる業務効率化が必要?何ができる?効率化可能な業務・導入実例・注意点を徹底解説!」

AIが最適な保険を提案してくれる

AIによるビッグデータ分析を活用することで、個人や企業に最適な保険の組み合わせを提案でき、サービスの販売も開始しています。

顧客の家族構成、契約内容、契約履歴、事故情報、また企業の事業ポートフォリオなどのありとあらゆるデータを分析・審査し、補償内容の見直しや、保険商品の新たな提案が可能です。

コールセンター業務の効率化、自動化による売上拡大

音声認識やチャットボットなどの活用でコールセンターの業務を効率化できます。有人対応だと限られた営業時間内のみしか対応できませんでしたが、自動化により24時間対応も可能です。顧客確保や売上の拡大にもつなげられるでしょう。

コールセンターでのAI導入事例についてはこちらの記事で特集しています。

また、音声認識を利用することで、データ入力時間の削減や、あとでどのような対応をしていたかの確認も容易に管理できます。チャットボットは、FAQで対応できるものはそのまま誘導したり、オペレーターにつなぐ必要のないものは自動対応したり、業務効率化にも大きく貢献します。

コールセンター向けのおすすめAIサービスについては、こちらの記事で分かりやすく解説しています。

保険リスクの適正な算出

最近は、保険のリスクを適正に算出することが重要になっています。自然災害や気候変動といった洪水、干ばつ、熱波、山火事、新型感染症などさまざまなリスクが世界的に高まっているために、損保各社が支払う自然災害被害額の過去最大の更新が相次いでいるからです。あらゆるリスク情報を集約、分析することができれば、保険事業の高度化が可能となります。

また、今後の予測されるリスクに応じて保険料も変動、リスク細分型の保険の開発も活発に進んでいます。

ビッグデータの活用でリスクを細分化し、保険料を差別化することで新たな顧客を獲得する動きもあります。生命保険であれば、健康診断などの結果、自動車保険であれば、運転傾向や走行距離などによって保険料を増減させるなどの算出が多くのデータから導き出すので、AIを活用することで迅速な対応が可能です。

AI Marketでは

AIによる保険業界のCX向上事例8選

保険業界で実際にAIを活用している事例をいくつか見ていきましょう。

まずCX(顧客体験価値)の向上のための事例です。

AIで保障設計の見直しやレコメンド(第一生命/富士通)

保険の保障設計の見直しやレコメンドをAIの活用でシステム化した第一生命保険株式会社の事例です。

第一生命保険株式会社と富士通株式会社は、AIによる保障設計予測モデルの構築を行い、顧客の意向に基づいた保障プランの提示が可能な「AI保障設計レコメンドシステム」の開発をしました。

このシステムは、第一生命の営業職である生涯設計デザイナーが過去に作成した保障設計データ約1,700万件をAIが学習します。加入中の契約情報や顧客が重視したい保障内容、保険料の予算などの意向に基づいて、保障プランを自動作成することが可能です。作成したプランは、営業員用端末にレコメンド表示されます。レコメンドされた3つのプランをもとに、一人ひとりの意向に沿う保障プランを提案可能とします。

生涯設計デザイナーが行う保険提案のプロセスのうちニーズ確認と具体的提案のそれぞれのステップをAIがアシストします。これにより、コンサルティングの高度化や品質の均質化を実現可能としました。

このAIレコメンドシステムは今後も作成された保障設計データを継続して学習していきます。時代のニーズに沿った意向をタイムリーに反映する保障プランをレコメンドすることが可能になるということです。

AIで生保・損保を一括提案(東京海上日動火災/PKSHA)

顧客の年齢・職業・資産情報・保険への考え方などを分析して、保険種類の枠を超えて必要な保険を提案できる東京海上日動火災株式会社のAI開発事例です。

東京海上日動火災株式会社では、生命保険と損害保険の一体型保険を発売しています。家族構成や資産情報などを考慮した、生命保険・損害保険の保険の種類にとらわれない補償提案を行う取り組みをしてきており、どのような人がどのような補償に加入しているかの契約情報を蓄積してきました。この契約情報をデータ化してAIを使って分析する新機能の開発を、AI開発を手掛ける株式会社PKSHA Technologyと共同で行いました。

年齢・職業・資産情報・保険への考え方などを分析し提案につなげます。契約者情報やアンケート結果の活用、不足している情報はAIによる推定や、平均的データで補います。

生命保険は、医療・がん・死亡など5種類から、損害保険は、火災・自動車・傷害など9種類から選択可能です。AIがおすすめ度が一番高いものをベースとして、同じ属性の人が50%以上加入している商品を合わせた1〜5種類の追加補償を提示します。

従来は、契約更新の数ヶ月前から社員同士で打ち合わせし、提案プランを決定していました。生保・損保を幅広く取り扱うために提案作成には1件あたり40分かかっていました。AIによって提案の作成をわずか数分に短縮できるようになっています。代わりに相談にあてる時間を増やすなど、業務効率化と顧客への価値提供の向上につながりました。

スマホで保険の見直し相談、LINEでも(フィンプラネット)

オンラインで複数社の保険を比較して見直せる株式会社フィンプラネットのサービス事例です。

ロボットアドバイザーの開発を手掛ける株式会社フィンプラネットは、対話アプリのLINEを使い、オンラインで保険の検討を進められるサービスを提供しています。スマホがあれば自分の好きなタイミングで、簡単に保険の検討が可能で、保険の相談窓口にわざわざ出向かなくても自分に適した保険を探せる点が特長です。

加入している保険証券をスマートフォンのカメラで撮影し、フィンプラネットのLINEアカウントへ送信します。AIが6社の100種類の商品を比較し、同等の保障内容で保険料が安くなるものを提案します。スマホ一つで手軽に保障の確認と比較が可能で、資料請求や相談、申し込みも同じLINEの画面で進めることが可能です。

顧客ごとのAI分析で営業員紹介(東京海上日動あんしん生命)

サイトの閲覧者の関心分野や属性をAIで分析し、相性の良い営業員を紹介する機能を稼働させた東京海上日動あんしん生命保険株式会社の事例です。

東京海上日動あんしん生命保険株式会社は、顧客の悩みや関心に沿った解決策が提示できる相談相手を顧客自身で見つけられるようなAIによるマッチングサービスの開発と運用を行っています。あんしん生命のオウンドメディア「マネコミ!」内では、ライフプランや保険に関する悩みを持つ方へ、一人ひとりに適切な相談相手となるライフパートナーを紹介するマッチングサービスです。顧客がウェブなどで保険の見直しや資産形成の相談に申し込む際に、顧客が閲覧したページをもとに関心のある保険商品の分析を行います。

オウンドメディアの記事コンテンツの閲覧したデータや、関心ごとなどの入力内容に基づいて、AIを活用したデータ分析で相談相手であるあんしん生命のライフパートナーとのマッチ度を自動算出します。マッチ度数や相談相手のライフパートナーのプロフィールなどの情報を見ながら、ユーザー自身が納得いく相手を見つけることが可能です。このサービス内で相談申込まで行えます。

AI電話自動応答システムの導入(SBI生命/モビルス)

AIの音声認識技術を活用し、保険業務の電話の問い合わせをいつでも自動で応答できるSBI生命保険株式会社のシステム事例です。

SBI生命保険株式会社は、コンタクトセンター向けのソリューション提供を手掛けるモビルス株式会社が提供するAI電話自動応答システムの「MOBI VOICE」を導入しました。MOBI VOICEは音声認識・音声合成エンジンを活用したAI電話自動応答システムで、電話での問い合わせに24時間365日対応可能です。生命保険料控除証明書の再発行受付での運用を開始しています。

これまでは、生命保険料控除証明書の再発行の受付はコンタクトセンターで人が電話対応していました。ユーザーは営業時間内の平日9時〜17時の間に電話をしなければなりませんでした。ユーザーの利便性向上とオペレーターの業務効率化を図るためにAIの電話自動応答システムの導入に至りました。

チャットボットでの顧客接点改革(三井住友海上/富士通)

カスタマーセンターにチャットボットを活用し、顧客接点改革を実現した三井住友海上火災保険の事例です。

三井住友海上火災保険株式会社は、カスタマー窓口にチャットボットを導入し、そのサービス基盤として富士通株式会社の「CHORDSHIP」を採用しました。

有人対応のカスタマー窓口は稼働時間が9時〜17時と限られてしまうため、時間外の問い合わせ対応ができないという課題がありました。また、対応に当たるオペレーターの業務量が多く、余裕のあるオペレーションからは程遠い状態でした。業務効率化や生産性向上も大きな課題だったということです。

CHORDSHIPは、類義語辞書とスクリプトから構成され、コンテンツ管理のナレッジベースと組み合わされています。チャットボットの自然文検索で正解にたどり着きやすくなり、やり取りを蓄積することでFAQの強化も可能になるということです。

チャットボットで対応できる業務範囲を徐々に増やし、さまざまな手続きを24時間365日いつでも対応できるようになりました。契約件数が増加しても、応対の呼量削減はできており、導入効果は大きかったということです。

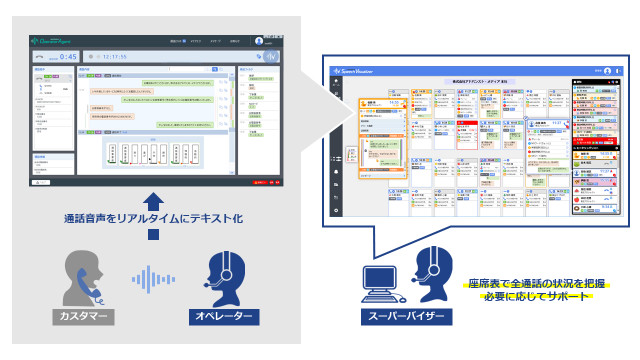

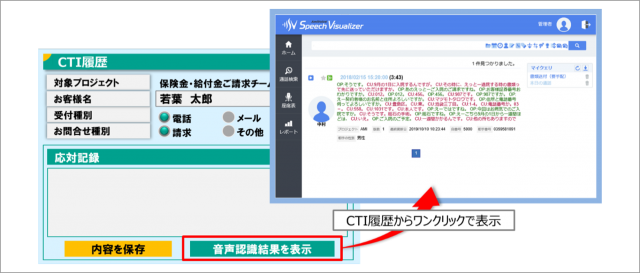

コミュニケーションセンターでの音声認識技術AIの活用(明治安田生命/アドバンスト・メディア)

参照:全通話見える化と座席表ビューの利用のイメージ

参照:CTI履歴との連携イメージ

明治安田生命保険相互会社は、顧客対応サービスの品質向上を目指して「AmiVoice Communication Suite」をコミュニケーションセンターに採用しました。AmiVoice Communication Suiteは、音声認識技術の開発を手掛ける株式会社アドバンスト・メディアのCTI(コンピューター電話統合)システムです。AmiVoice Communication Suiteは以下の機能を持っています。

- 座席表ビューによる全通話の見える化

- 通話サポート

- リアルタイムでの音声認識によるキーワードに紐付いたFAQの自動回答

- 資料表示でのオペレーター支援

AmiVoice Communication Suiteの導入で、全文の文字化とCTI履歴との連携においての後処理時間の削減、接続品質・サービス品質の向上を実現できたということです。

AI-OCRで本人確認書類の認証(住友生命/インフォディオ)

ウェブで保険加入手続きする際の本人確認にAIを活用した住友生命保険相互会社の事例です。

住友生命保険相互会社は、AIソリューション開発などを手掛ける株式会社インフォディオの非定型AI-OCRの「スマートOCR 本人確認書類」ソリューションを導入しました。

住友生命ではウェブ上で新契約手続きの導入をしており、本人確認書類などペーパーレス化を進めています。スマホなどでアップロードされた本人確認書類の画像の読み取りや判定にAI-OCRを活用します。

スマートOCR本人確認書類は、運転免許証・マイナンバーカード・パスポートなど本人確認書類のさまざまなフォーマットがあります。AI技術を用いれば、歪んだ文字であっても自動読み取りやデータを構造化し出力可能です。また、個人情報の機密性も確保できます。

導入する企業の要望によってAI-OCRソリューションのカスタマイズも可能で、住友生命では以下のカスタマイズを取り入れて利用開始に至りました。

- 運転免許証、健康保険証など特徴を捉え、帳票の種類を自動判定

- 本人確認に必要な情報以外(記号・番号・QRコードなど)を自動マスキングして、個人情報取り扱い上のセキュリティ担保

AIによる保険業界の社内業務自動化7選

保険業務の社内業務での自動化による生産性向上や業務効率化などの事例を紹介します。

ドローン撮影画像のAI解析により損害調査(東京海上日動火災/Airobotics)

参照:Airobotics 社のドローンによる損害調査イメージ

東京海上日動火災保険株式会社はAiroboticsと連携し、ドローンで撮影した空撮画像をAIで解析することによる、損害調査から修理費算出までを実行する取り組みを開始しました。イスラエルの企業Airoboticsは、画像のAI解析に強みを持っています。

ドローンで撮影した工場や倉庫などの空撮画像を合わせて、正確な損害箇所や状況を把握できる画像データを作成します。この画像データをAIが瞬時に解析して自動的に具体的な損傷状況、損傷額などを迅速に算出できるということです。

従来は、損害鑑定人が報告書を作成する工程は1ヶ月程度要していました。AIが自動で解析し損害額の算出まで行うことにより、被害にあった顧客から見積もり等を受けた後の時間を大幅に短縮可能とします。

保険金給付金不正請求検知システムの導入(メットライフ生命/シフトテクノロジー)

参照:シフトテクノロジーホームページより保険の不正防止のイメージ例

メットライフ生命保険株式会社は、AIの活用による保険金または給付金の不正請求検知システム「Force」の導入と運用の開始をしました。Forceはフランスのスタートアップ企業シフトテクノロジーが提供しているシステムです。過去の膨大なデータを学習することで、不正の可能性がある請求を検知できます。

メットライフ生命保険株式会社では、保険金の請求処理を正確に早く処理できるかが課題となっており、従来だと熟練の査定者が時間をかけて査定を行う必要がありました。

Forceで不正事案を含めた過去の膨大なデータをAIに学習させることによって、査定において不正の可能性がある請求を迅速かつ正確に検知する精度を高めることができるようになりました。熟練の査定者は複雑な請求に関する査定に注力することができるようになり、顧客の保護と査定業務で高い精度と効率化が向上したということです。

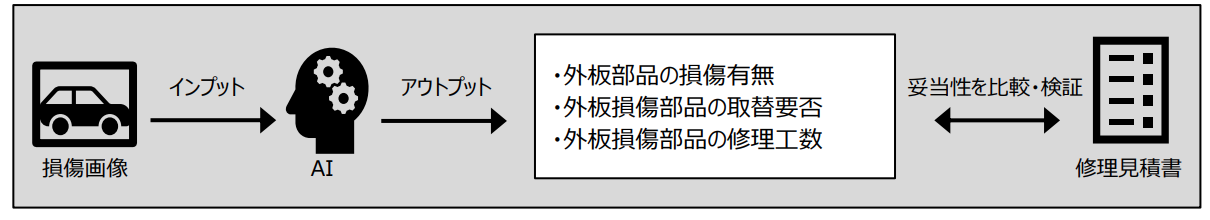

AIでの自動車事故の修理見積書の点検の導入(東京海上日動火災/Tractable)

東京海上日動火災保険株式会社は、自動車事故の修理の見積書の点検業務にAI技術を活用するトライアルを開始しました。導入したシステムは英国のTractable社のAI画像認識技術が開発したものです。

修理工場から提出された一億枚以上の車の損傷画像をAIが学習しています。実際の損傷箇所や程度を確認します。そこから最適な修理方法や修理に要する時間を算出します。算出結果と修理見積書とを比較し、修理が必要な箇所や修理の方法が妥当かをAIが判定できるということです。最短数分で点検可能で、修理費用の早期の確定と、迅速な保険金の支払いにつなげることを目指します。

従来は、損害保険会社が支払う損害保険金が決定するまでに時間がかかっていました。数千万枚以上の損傷写真や、事故受付情報などを活用して精度向上を目指していき、トライアルの結果を踏まえて実用化に向けて検討を進めていくということです。

異常気象のリスクをAIで予測(三井住友海上火災/Tomorrow)

最新の気象データを企業の防災や減災に活用した三井住友海上火災保険株式会社とあいおいニッセイ同和損害保険株式会社の事例です。三井住友海上火災保険株式会社とあいおいニッセイ同和損害保険株式会社は、米国スタートアップのThe Tomorrow Companies Inc.と共同で、気象データを活用した保険サービスの開発に着手しています。

人工衛星で豪雨や落雷などの気象リスクを最大4日前から予測し、浸水被害などを防ぐ減災の助言に役立てます。The Tomorrow Companiesでは、自前で気象衛星を保有し、地点ごとに気温や湿度、風速など30項目ほどを観測し、輸送路や河川ごとにきめ細かく予測可能です。

想定例として、鉄道の浸水リスクを予測し被災前に車両の移動を促すことや、運送業者にルート変更や出発時間の調整を助言するなどがあります。また、雷雲の接近の検知で工事現場では避難を促したり、航空会社には落雷情報の提供や低温時の除氷作業を促すなども例として挙げられます。

今後は、すでにサービス展開している自治体向けの災害被害推定と組み合わせて、Tommorowのノウハウを幅広いリスクに対応できるようにしていくということです。

AIでの入院リスク算定で生保の加入審査に活用(楽天生命/日立)

楽天生命保険株式会社は、株式会社日立製作所が提供する「Risk Simulator for Insurance」を用いて、保険の引き受けに関する査定の自動化をするシステムを稼働しました。

このシステムでは、保険への加入を希望する人の現在の健康状態から、将来の入院のリスクをAIで予測します。健康保険組合や、大手生命保険会社と共同で行った研究を通じて得た医療ビッグデータの分析ノウハウを活用して開発しました。

年齢や性別などの属性、血圧や血糖値などの健康診断での数値や既往歴などといった約230の項目をもとに、8大生活習慣病による入院発生確率と入院日数の期待値を算出できます。入院日数の期待値が健康状態の人と比べて何倍高くなるかで、引き受けの可否を決定します。

これまでは医療の専門知識を必要とする査定者が人手で査定業務を実施していました。AIの活用で申し込みから契約までの時間を大幅に短縮でき、申し込み件数の増加に伴う査定担当者の負担の平準化や業務効率化を実現しました。

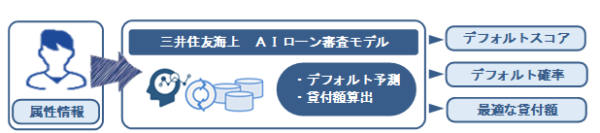

自動車ローン信用力スコアリングを自動化(三井住友海上火災保険/セカンドサイトアナリティカ)

三井住友海上火災保険株式会社は、自動車ローン・リース分野における個人の信用力をAIで評価するスコアリングサービスをセカンドサイトアナリティカ株式会社、およびGlobal Mobility Service株式会社と開発しました。両社はそれぞれ以下のような強みを持っています。

- AIを活用した与信審査モデルの構築に強みを持つセカンドサイトアナリティカ

- 自動車販売事業者および自動車の遠隔起動制御装置のデータを持つGlobal Mobility Service

現在自動車購入者の約4割がローンやリース等のファイナンスを活用しています。しかし、自動車の購入に関して以下のような従来なかった課題が表面化しています。

- サブスクリプションサービス等の新しい自動車購入の形が増加

- 与信審査が難しいフリーランス人口が増加

一方、自動車ローン等の審査における非通過者数は、年間約200万人にも上るそうです。三井住友海上は、セカンドサイトアナリティカのAIシステムと、Global Mobility Service社が保有するデータを活用することで、最適な貸付額の算出等、ファイナンスの与信を評価するローン審査モデルを構築しています。(このニュースの解説はこちら)

保険のコールセンターで対話要約をAIで(損保ジャパン/ELYZA)

損害保険ジャパン株式会社は、AIスタートアップの株式会社ELYZAと提携し、カスタマーセンターで通話の内容を要約し、代理店や営業店に連携する生成型要約モデルの実証実験を行っています。

通話の内容を要約して関係部署に連携する作業は、問い合わせ1件あたりに費やす時間の約3割にものぼります。自然言語処理領域での強みを持つELYZAの要約モデルは、文脈を理解し文章を一から作る「生成型」です。テキストから重要な部分を引っ張ってくる「抽出型」とは違って、音声認識の精度が悪くて文字起こしに誤字脱字があっても使いやすい点が特徴です。

損保ジャパンではこれまでもDX推進としてAIを活用した業務効率化をいくつか導入してきています。AIによる、対話内容のテキスト化・チャットボットで自動回答・音声認識で自動受付などを実用化しました。

今回、ELYZAが開発し提供する要約モデルに、損保ジャパンのカスタマーセンターが保有するデータ約26万件を学習させ、対話に特化した生成型の要約モデルを共同開発しました。

対話特化型の生成型の要約モデルを活用し、オペレーターは顧客との通話の終了直後に通話内容の要約が確認できます。業務効率化の実現で、顧客を待たせることなくスピーディーな対応の実現へつながります。

保険業向けのAI開発を導入する上で生じるリスクは?

保険業界でAIの活用が進むと、顧客に応じてパーソナライズされた適正保険を提供できるなど、さまざまなメリットがあります。活用事例より「御社でもAI開発を進めたい」と前向きな検討をしている企業も多いでしょう。

しかし、AIの開発を進めるにあたり、新たなリスクが生じる可能性があります。下記よりAI開発を進める上で生じるリスクを解説しますので、導入検討前にご検討ください。

AI開発資金と人材の不足

AI開発を進める上で「開発費用」と「人材」は欠かせません。開発費用においては自社開発を進めるか、開発サービス会社に外注するかなど、開発方法によって費用が異なります。どちらにせよ、開発費用として会社全体で予算を調整する必要があるでしょう。

また、開発費用を用意できたとしても、ビッグデータや分析ツールの開発・運用を専門とする人材を確保できなければAI活用の意味がありません。専門的な知見がないまま開発を進めると、ツールのエラーや不備、アルゴリズムによる設計のエラーに対応できないでしょう。

なお、おすすめのAI人材育成・人材教育サービスと選定のポイントの記事では、AI開発における人材育成・教育サービスについて紹介しています。予算としてスタッフの教育が可能であれば、自社開発も可能になるでしょう。

自社でAIの人材育成が難しい場合、プロ厳選!AI開発に強い開発会社のまとめ記事にて、外注できるAI開発サービスをご検討ください。

プロセスの透明性

ディープラーニング(深層学習)が革新的なAI開発に貢献している一方、複雑な計算処理のために結果いたるまでのプロセスを不透明になってしまう点がデメリットになるでしょう。近年のディープラーニングは、人間では対応しきれない複雑な計算処理や規則性の抽出などが可能です。

プロセスの透明性を向上しなければ、補償額の根拠が不明確になったり、不当に高い保険料を顧客に請求してしまう可能性があります。AI導入・開発を進めるにあたり、システムの保守やメンテナンスは重要です。それと同時に、そのプロセスの透明性を解消するための施策やリスクなどを検討しなければならないでしょう。

保険業界のAI活用についてよくある質問まとめ

- 保険業界でAIはどのような分野で活用されていますか?

保険業界でAIは以下の分野で活用されています。

- 保障設計や商品提案のレコメンデーション

- チャットボットや音声認識技術を用いた顧客対応

- 保険金査定の迅速化・適正化

- ドローンと組み合わせた損害調査

- 不正請求の検知

- 気象リスクの予測と対策提案

- AI導入による保険業界のメリットは何ですか?

AI導入による保険業界の主なメリットは以下の通りです。

- 業務効率の向上と人的コストの削減

- 24時間365日の顧客対応が可能に

- 保険金査定や商品提案の精度向上

- 新たなリスク評価モデルの構築

- 不正請求の効果的な検出

- パーソナライズされた保険商品・サービスの提供

- 保険業界でAIを導入する際の課題は何ですか?

保険業界でAIを導入する際の主な課題は以下の通りです。

- AI開発に必要な資金の確保

- AIの開発・運用を担う専門人材の不足

- AIの判断プロセスの透明性確保

- 顧客データの安全な取り扱いとプライバシー保護

- 既存システムとの統合や運用体制の整備

- 法規制への適合性の確保

まとめ

業務効率化によってコールセンターや、査定業務の自動化が可能であったり、ビッグデータの活用でリスクや支払金の算定も細かくできるようになっています。AIを活用した動きは今後も広まっていくでしょう。

AI Marketでは

AI Market 運営、BizTech株式会社 代表取締役|2021年にサービス提供を開始したAI Marketのコンサルタントとしても、お客様に寄り添いながら、お客様の課題ヒアリングや企業のご紹介を実施しています。これまでにLLM・RAGを始め、画像認識、データ分析等、1,000件を超える様々なAI導入相談に対応。AI Marketの記事では、AIに関する情報をわかりやすくお伝えしています。

AI Market 公式𝕏:@AIMarket_jp

Youtubeチャンネル:@aimarket_channel

TikTok:@aimarket_jp

運営会社:BizTech株式会社

掲載記事に関するご意見・ご相談はこちら:ai-market-contents@biz-t.jp